再度增持这家亏损整形医院 母婴上市公司金发拉比为何执着搞医美?

母婴用品企业也跨界搞医美了。

10月9日晚间,拥有“拉比(LABI BABY)”等母婴消费品品牌的金发拉比(002762.SZ,股价6.46元,市值22.87亿元)公告称,拟以增资和受让表决权委托的方式,实现对广东韩妃医院投资有限公司(以下简称韩妃医院)的控股。

《每日经济新闻》记者注意到,韩妃医院旗下拥有广东韩妃、广州韩妃、中山韩妃及珠海韩妃4家医疗美容机构。金发拉比曾在2021年首次收购韩妃医院36%股权,并在2023年9月增持其13%股权,如今再次增持实现控股。

近一年连续两次增持,可见金发拉比发展医美业务的决心。公司曾称,此举能够共享母婴与医美客群,实现业绩增量。但实际上,韩妃医院近年来业绩并不好看,最近两个年度均为亏损,目前仍处于负资产状态。那么,控股并表后,韩妃医院是否会拖累上市公司业绩?医美业务能否帮助目前低迷的母婴主业?

10月10日,金发拉比在回复记者邮件采访时表示:“韩妃医院近三年虽然亏损,但业绩改善明显持续向好,亏损逐渐缩减,公司对接下来医美行业发展有充分信心,目前实施重组是比较好的时机。现在进行表决权委托则是为了提前实现控制。”

标的持续亏损,上市公司称为提前控制

当下许多人都有“容貌焦虑”,医美整形愈发受到关注。金发拉比本次增持的标的韩妃医院,业务涵盖整形美容、形体雕塑、注射整形、激光美容等多个医美领域,主要集中在广东。

根据金发拉比10月9日晚间公告,公司拟认缴韩妃医院新增注册资本45.618万元,持股比例增至51%,并受让其他两位股东质押给上市公司其所持有的注册资本435.88228万元(即37.47%股权)对应的表决权,合计控制韩妃医院88.47%股权的表决权,韩妃医院将成为金发拉比的控股子公司。

若仅看增资金额,金发拉比控股韩妃医院的代价并不大。而实现高比例控股的关键在于表决权委托。那么,韩妃医院的其他两名股东为何愿意将表决权委托给金发拉比呢?《每日经济新闻》记者注意到,这或许与韩妃医院的业绩承诺有关。

根据2022年调整的业绩承诺,韩妃医院原股东承诺2023年和2024年的扣非归母净利润分别不低于7800万元和8500万元,两年合计1.63亿元,如韩妃医院未实现承诺利润,则金发拉比有权要求原股东进行现金补偿。

2023年和2024年上半年,韩妃医院分别亏损1988万元(经审计)、亏损239万元(未经审计)。不过,金发拉比公告中并未披露韩妃医院的扣非盈利数据。在2024年9月的业绩说明会上,有投资者问及韩妃医院与上市公司的业绩对赌协议是否会在本年度按约正常履行。金发拉比表示,为了确保业绩承诺方承诺的有效履行,业绩承诺方已将其持有的股份分两次(共39%)质押给上市公司作为履约保障。

记者注意到,在2023年4月和2024年8月,金发拉比与韩妃医院原股东(即业绩承诺方)两次签订了股权质押协议,后者以股权质押方式作为业绩补偿的增信措施。根据其中一份协议约定,如原股东未按照相关协议的约定履行补偿义务或相关责任,则按照其依约所应承担的给付责任,将所质押的韩妃医院股权折抵给上市公司。

记者注意到,本次金发拉比所受让的表决权委托对应的股权,正是此前韩妃医院原股东质押的股权。那么,公司为何不等承诺期结束后,再要求进行股权抵偿,而是现在先进行表决权委托?

对此,金发拉比10月10日邮件回复《每日经济新闻》记者称:“公司本次拟对韩妃医院进行增资是为了实现对韩妃医院的控制,而受让其表决权委托则是为了进一步巩固和提升对韩妃医院的控制力。本次交易各方约定,本次重组不影响以前协议约定的业绩承诺和现金补偿。关于补偿数额及方式,需待业绩承诺期满,并经审计机构审计后才能确定。现在进行表决权委托则是为了提前实现控制。”

金发拉比还表示:“公开资料显示,韩妃医院目前的实控人因涉及其它债务纠纷,未履行生效法律文书确定的给付义务,被法院采取了限制消费措施,给标的公司的正常经营带来一定的负面影响。且从资产价值角度,目前是增资控制的合适时机,因此,本次重组,既保护上市公司战略资产的安全,又维护上市公司发展战略的可持续性。”

母婴业务萎缩,医美业务能否“挑大梁”?

金发拉比对医美业务的执着背后,公司母婴消费品业务持续低迷。

金发拉比成立于1996年,旗下主要产品是以棉制用品为主的母婴消费品,运营有“拉比(LABI BABY)”“下一代(I LOVE BABY)”“贝比拉比(BABY LABI)”三大自有品牌。近几年,金发拉比业务规模逐渐萎缩,营业收入从2019年的4.38亿元“腰斩”至2023年的2.04亿元,净利润更是在2022年和2023年连续两年亏损。公司曾多次提到可能会面临原有目标消费人群总量下滑的风险。

金发拉比近5个年度净利润 图片来源:同花顺App截图

2021年,金发拉比启动对韩妃医院的跨界收购,提出“母婴+医美”,称以“健康宝宝+漂亮妈妈”为目标,实现医美客户与母婴会员客户的资源共享。根据金发拉比披露的进展,医美与母婴业务的确实现了一定程度的相互引流。

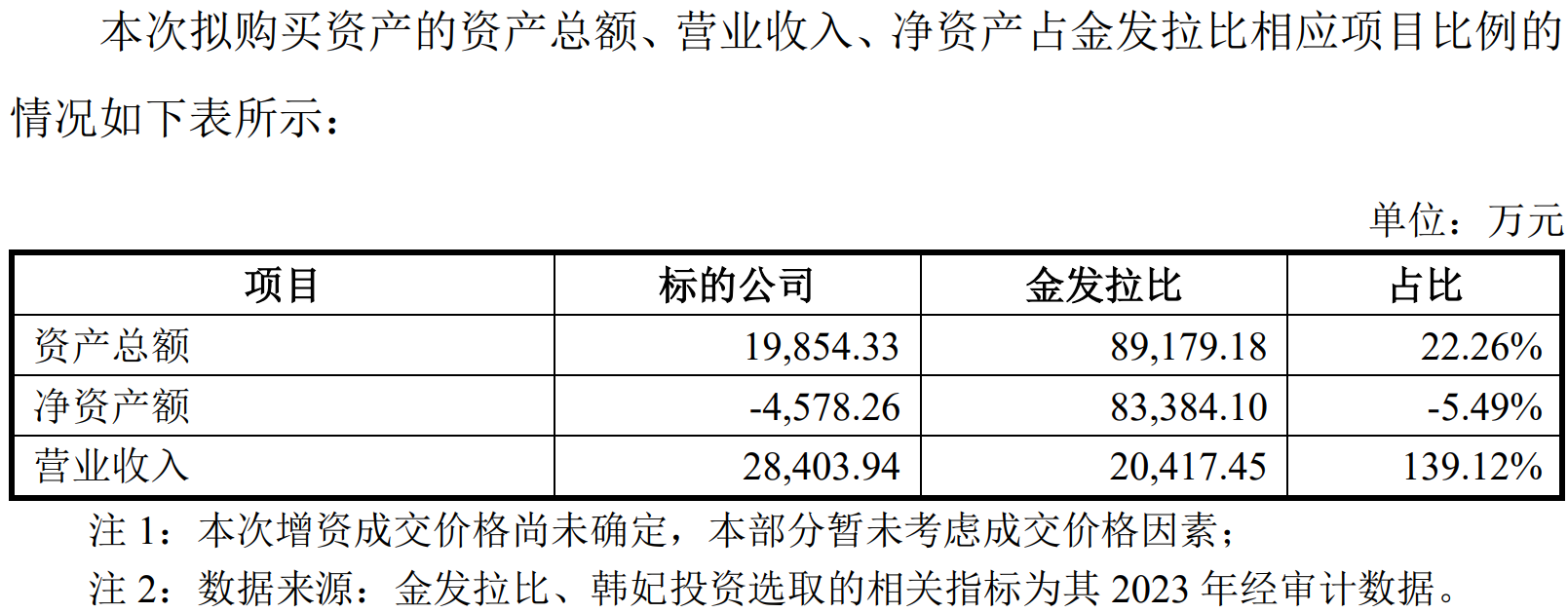

财务数据还显示,尽管韩妃医院资产总额较小,但其2023年营业收入为2.84亿元,已经超过金发拉比,因此本次重组预计将构成重大资产重组。

上市公司与标的资产及业绩对比情况

图片来源:公告截图

记者注意到,韩妃医院自2022年起就陷入亏损的“泥淖”。2021年尚能盈利2790万元,2022年亏损超4500万元,2023年和2024年上半年分别亏损1988万元和239万元。截至今年6月末,韩妃医院净资产仍为负值。

金发拉比曾解释称,韩妃医院2022年亏损是因疫情影响导致进店人群减少。而到了2023年和今年上半年,尽管有所减亏,但仍无法实现盈利,公司则开始把理由指向了当地医美市场的竞争和价格战。

在确认2023年度韩妃医院的长期股权投资损失时,金发拉比就曾表示:“主要受2023年消费市场相对疲软的影响,韩妃医院单价相对较高的整形业务增长不及预期,同时2023年下半年广州新增两家大型全国连锁医美机构(艺星、丽合),两家新增机构成立初期采用低价引流获客,导致广州医美市场出现整体价格下降趋势,韩妃医院一定程度上加大了营销及优惠力度,但是基于品牌的考虑,未参考低价引流模式大幅下降产品价格,导致韩妃医院第四季度本应为主要利润贡献季度,受此影响出现预测偏差。”

但是,亏损能否全然归咎于外部原因?对比行业来看,《每日经济新闻》记者不完全统计发现,涉及医美的上市公司中,2023年度除了瑞丽医美(HK02135)亏损3246万元外,也有不少医美机构实现盈利,例如朗姿股份(SZ002612)子公司四川米兰柏羽医学美容医院有限公司盈利6051万元,ST美谷(SZ000615)子公司浙江连天美企业管理有限公司盈利5338万元,澳洋健康(SZ002172)旗下张家港唯恩医疗美容医院有限公司盈利357万元。

金发拉比向记者表示,预计未来韩妃医院可以提供正向利润贡献。今年以来随着国家各种刺激经济政策的出台,市场对经济复苏尤其是消费增长的预期更加强烈,韩妃医院近三年虽然亏损,但业绩改善明显持续向好,亏损逐渐缩减。公司对医美行业发展有充分信心,目前实施重组是比较好的时机。

免责声明:本文章由“知识和经验”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系