大额存单转让热度有所减退,利率3%以上产品难寻

国庆节前后,股市的火热行情吸引了不少资金入场,甚至一度让投资者“利息都不要了”,使得转让中的大额存单利率一度远高于现售存单利率,甚至飙升至3%以上……

不过随着近几个交易日股市回调,大额存单的转让热度有所退却。记者注意到,目前多家银行的大额存单转让区3%以上利率产品已难寻,大行转让中的大额存单利率也普遍降至2.2%以内,与现售存单利率相差无几。

转让区大额存单利率向现行利率靠拢

大额存单转让是银行针对持有大额存单的客户推出的一项服务,旨在减少提前支取时的利息损失,并满足客户的临时性资金周转需求。

由于目前国内处于降息通道,因此近年来有着提前锁定利率、收益稳定有保证特性的大额存单“一单难求”。不过9月底由于股市持续火爆,吸引了不少资金“跑步入场”,部分投资者也为了获取流动性资金,将大额存单高利率转让出去,使得银行大额存单转让区“3”利率以上产品频现。

随着近几个交易日股市回调,大额存单转让利率也逐渐向现售存单利率靠近。

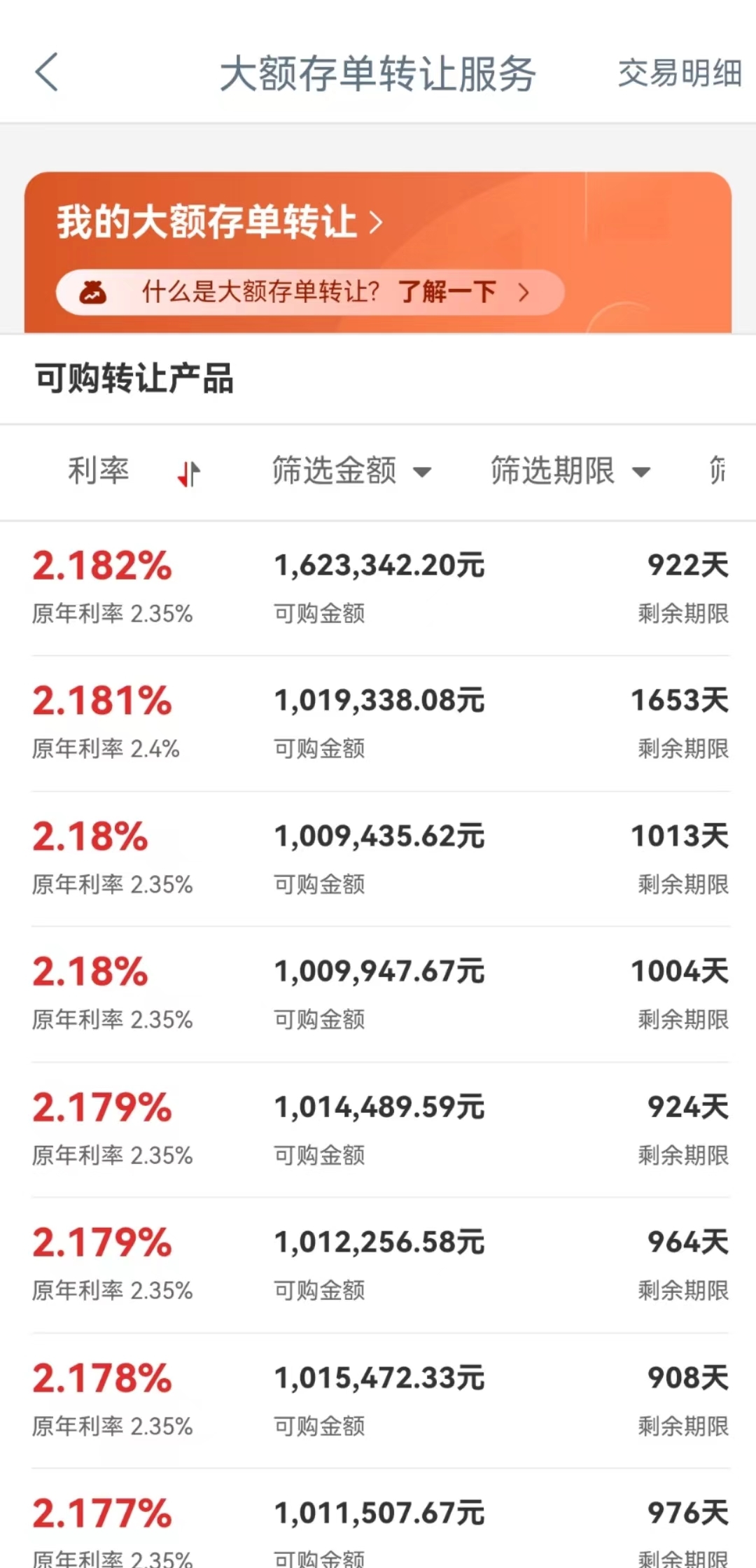

图片来源:工商银行App

从国有大行来看,目前20万起存的三年期大额存单利率为2.15%。以工商银行为例,工行此前可转让区大额存单利率一度升至2.4%以上,记者今日发现目前转让中的大额存单利率最高为2.182%,剩余期限922天,金额162.3万。而金额在30万以内的转让中的大额存单,利率最高为2.156%,与现行利率相差无几。

图片来源:中国银行App

记者浏览中发现,中国银行正在转让中的到手年利率2.2%产品仅有一款,剩余期限1096天,较现行利率高出0.05个百分点。不过当记者再次点入时,系统提示当前存单已转让,目前转让中的存单利率也普遍在2.2%以下。

与大行相比,中小银行大额存单现行利率、转让产品利率普遍较高,此前也一度有3%以上产品频频出现,以广州银行为例,该行国庆假期内转让区存单利率达到了3.3%以上。而目前该行转让区挂单利率最高为2.5%,转让金额为165万。此外,广州银行转让金额在20万到30万之间的大额存单,转让利率普遍在2.3%至2.4%之间,甚至低于该行发行的大额存单现售利率。

债券市场回暖

随着股市不再单边上行,除了转让中的大额存单外,债券利率也开始下行,价格有所回暖。以十年期国债到期收益率来看,自9月29日利率突破2.25%后,截至10月12日利率已回调至2.1442%。此外,三十年国债到期收益率也自9月29日的2.43%高点,调整至10月12日的2.3%附近。

这也使得部分与债市挂钩的固收类银行理财以及债券基金表现有所回暖。股市波动收窄后,对于债市后期走势,市场最为关注的是后续政策变化,特别是财政政策。

10月12日,财政部部长蓝佛安在国新办新闻发布会上介绍,财政部在加快落实已确定政策的基础上,围绕稳增长、扩内需、化风险,将在近期陆续推出一揽子有针对性增量政策举措。同时,其他政策工具也正在研究中,中央财政还有较大的举债空间和赤字提升空间。

财政政策将对债市带来较为显著的影响,多位分析师认为,短期内,中短端利率债或表现更好。

国盛固收团队杨业伟表示,虽然财政大幅发力,但短期来看,供给冲击有限,因而对债市来说整体风险有限。近期一系列稳增长政策落地,也缓解了对中长期经济的担忧。长端利率下行空间也受到一定约束。在短期政策发力预期持续存在情况下,预计后续长端利率或保持震荡态势。10年国债或在2.0%~2.2%区间运行。相对来说,短端利率更为确定。

华西证券首席经济学家刘郁表示,由于交易盘的久期偏低,长端利率也难出现大幅上行,10年国债2.15%、30年国债2.30%左右都是较为难得的布局窗口,可为下一次久期拉升行情作准备。刘郁认为,接下来利率修复行情更可能是由短及长,资金利率下行、短端利率下行向长端利率传导,短期中短端利率债或表现更好。

免责声明:本文章由“知识和经验”发布如果文章侵权,请联系我们处理,本站仅提供信息存储空间服务如因作品内容、版权和其他问题请于本站联系